風水害や盗難、横領などで損害を受けた場合、確定申告で所得税等の軽減措置が受けられます!

台風や豪雨などの災害で被害を受けた場合、火災保険の保険金ばかり気をとられますが、確定申告の「雑損控除」で、所得税や住民税、固定資産税等で損害に見合った税の軽減措置が受けられます。

目 次

Ⅰ.災害や盗難等の損害には税の軽減が受けられる!

1.災害や盗難等の損害に対する軽減措置がある税目

1)日本の税(国税と地方税)の構成

税金には「国税」と「地方税」があり、下表のような構成になっています。

| 課税主体 | 税金名 |

| 国税 | 所得税、法人税、相続税、贈与税、消費税、自動車重量税など |

| 地方税 | 住民税、事業税、固定資産税、地方消費税、自動車税など |

2)災害や盗難等の損害に対する税軽減措置がある税項目

この中で、地震、風水害、火災などで損害を受けた場合には、以下の様な税軽減措置があります。

| 課税主体 | 軽減措置が受けられる税金名 |

| 国税 | 「所得税」 |

| 地方税 | 「住民税」、「固定資産税」 |

2.所得税の軽減措置には「雑損控除」と「災害減免法」によるものとがある

地震、火災、風水害などの災害によって、住宅や家財などに損害を受けたときは、次の2つの所得税軽減措置がある。

1)「雑損控除」による税軽減を受ける方法

2)「災害減免法」の適用による「税額控除」を受ける方法

つまり、風水害等で被った損害は、確定申告でどちらか有利な方法を選ぶことによって、所得税の全部又は一部が軽減されます。

なお、所得1,000万円以上の人は「災害減免法」の適用外となるため選択肢は「雑損控除」しかありません。

1)「雑損控除」による税軽減措置とは

「災害」や「盗難」などで自宅や家財などに損害を被った場合、損害補償として受け取った火災保険金などを差し引いた「実質損失額」に当たる部分を「雑損控除」として、他の「社会保険控除」などと同様に「所得控除」が受けられます。

なお、損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、各年の所得金額から控除することができます。

[雑損控除金額の計算方法]

次の2通りあり、いずれかの大きい方が適用される。

| ィ.(損失額-民間保険の保険金)- 所得の10%の金額=「雑損控除金額」 | |

| 説明 | 損失額より民間保険の保険金を差し引き損失額を出し、所得の10%の金額(免責部分)を差し引いた金額を「雑損控除金額」とする方法です。 なお、損失額は、自宅や車など資産ごとに算出する。(生活に通常必要でない資産は対象外)また、自宅の場合、「取得価額が判っている場合の損失額」は、時間の経過による減価を差し引いた時価に「被害割合」(100%、50%など)をかけた金額する。「取得価額がわからない場合の損失額」は、総床面積に対する工事費用(国税庁発表都道府県別㎡当たり工事費用による)に「被害割合」をかけた金額を損失額とします。 なお、「被害割合」は、災害時に自治体に申請して交付を受けた「罹災証明書」に記載の「全壊」「大規模半壊」「半壊」「半壊に至らず」の4区分により国税庁の定める比率「%」を用います。(詳細については「国税庁の被害割合表」をご覧ください。) |

| ロ.「災害関連支出-5万円」=「雑損控除金額」とする方法 | |

| 説明 | 「災害関連支出」とは、損壊した自宅の修復費用や自宅内に流れ込んだゴミや土砂などの撤去費用など。 |

2)「災害減免法」による税軽減措置とは

所得1,000万円以下の者が、災害で住宅等に損害を受け「住宅や家財の損害額が時価の二分の一を超える場合」に、下記の「所得に応じた免除割合」が適用された金額が「税額控除」されます。

なお、この場合は、「雑損控除」は受けられません。

この措置の場合、損害が時価の5割以上で、所得が500万円以下であれば、所得税全額が還付されるということです!

[所得に応じた免除割合]

| 所得 | 所得税免除割合 |

| 500万円以下 | 所得税の全額免除 |

| 500万円を超え750万円以下 | 所得税の50%免除 |

| 750万円を超え1,000万円以下 | 所得税の25%免除 |

留意すべきは、「災害減免法」では、直接的に税金免除が受けられるので、本人の所得水準や被害状況と免除割合によっては、「雑損控除」よりも軽減効果が大きくなる可能性があります。

なお、災害減免法の適用は災害の年の1年だけとなるので、損失額が大きくてその年の所得金額から控除しきれない場合は、最大3年間繰り越しができる雑損控除を選択する方が有利となります。

なお、この制度は、所得1000万円以上の人は、適用外となりますので注意が必要です!

※給与所得者が「災害減免法」により所得税の徴収猶予や還付を既に受けている場合は年末調整されませんので、確定申告により所得税及び復興特別所得税を精算することになります。

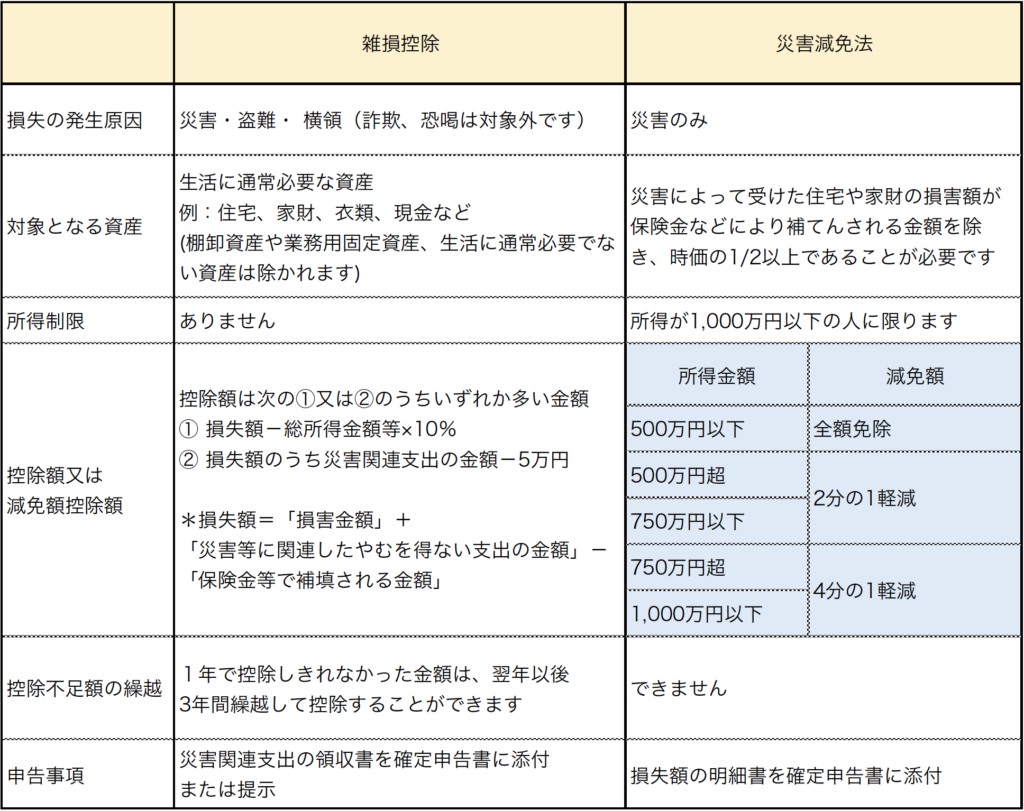

3)「雑損控除」と「災害減免法」の大きな違い

(1)「災害減免法」は、災害による損害のみが対象ですが、「雑損控除」は、災害以外の損害も対象になります。

| 根拠法 | 適用対象となる損害の範囲 |

| 災害減免法 | 災害による損害 |

| 雑損控除 | 災害および盗難・横領等の損害も対象 |

従って、住宅や家財への被害は、「災害減免法」と「雑損控除」のどちらか有利な方を選択することができます。

なお、盗難や横領による損失は「雑損控除」だけが対象となります。 しかし、詐欺や恐喝による損失は残念ながら対象外です。

(2)災害減免法の適用は災害の年の1年だけとなるので、損害額が1年で控除できない場合には、最大3年間繰り越しができる雑損控除を選択する方が有利となります。

(3)雑損控除と災害減免法の対比表(税理士法人あたごコンサルティング引用)

※1 生活に通常必要でない資産とは、別荘や競走馬、1個又は1組の価額が30万円を超える貴金属、書画、骨とう等をいいます。

※2 資産に生じた損害の金額から保険金や損害賠償金などによって補填される金額を控除した金額をいいます。

3.住民税の税軽減措置は「雑損控除」のみです!

所得税では、軽減措置として「災害減免法」と「雑損控除」の2つの方法がありましたが、住民税には、「災害減免法」の適用はありません。(但し、市町村条例で減免措置を定めるところもあるので確認が必要です。)

従って、所得税の確定申告で「災害減免法」を選択した場合は、住民税では、別途、確定申告前に市区町村で「雑損控除の申告」をする必要があります。

なお、所得税の確定申告で「雑損控除」を選んだ場合は、自動的に住民税に反映されるため別途手続きする必要はありません。

また、県民税では、納税の猶予や納期限延長などの制度もあるので、利用したい場合は確認が必要です。

4.固定資産税での税軽減措置とは

1)災害等による滅失や損害に対する固定資産の減免措置とは

・所有する固定資産が台風、津波、地震、火災などの災害等により滅失又は甚大な被害を受けた場合、その被災の程度(一定程度以上被災していることが要件)に応じて減免されます。

・固定資産税は、減免申請がなされた日以降に到来する納期限に係る分が減免される。

・火災の場合に対象となるのは、家屋と償却資産のみです。

・被災の事実を証明する書類(罹災(りさい)証明書等)が必要です。

2)震災等により住宅用地が使用ができなくなった固定資産の減免措置とは

震災等により住宅が滅失又は損壊し、住宅用地として使用することができないと認められる場合には、被災した年度の翌年度及び翌々年度について、被災住宅用地として住宅用地と同等の特例措置が適用されることがあります。

Ⅱ.災害による減免措置に必要な確定申告書類

確定申告には、

・災害に伴う「罹災証明書」

・「火災保険などから受け取った保険金関係書類」

・「災害関連支出の領収書類」

などを取りそろえておくことが必要になります。

また、過去5年間に遡って確定申告できるので、該当される場合は確定申告をおすすめします。

なお、還付金等の請求権は、「5年間」行使しないことによって、時効になるので注意が必要です。

1.「雑損控除」に必要な確定申告書類

確定申告書に雑損控除に関する事項を記載するとともに、災害等に関連したやむを得ない支出の金額の領収を証する書類を添付する。

なお、損失額が大きくてその年の所得金額から控除しきれない場合には、翌年以後(3年間が限度)に繰り越して、各年の所得金額から控除することができます(雑損控除は他の所得控除に先だって控除することとなっています。)

また、給与所得者は、給与所得源泉徴収票は、確定申告書への添付または確定申告書を提出する際の提示が不要となりました。

2.「災害減免法」適用に必要な確定申告書類

「災害減免法」の適用を受けるためには、確定申告書等に適用を受ける旨、被害の状況及び損害金額を記載して、納税地の所轄税務署長に確定申告書等を提出することが必要です。

Ⅲ.最後に

万一、台風や豪雨あるいは地震や火災、水害などで被害に遭われた場合は、確定申告で所得税などで収めた税金の還付が受けられます。

火災保険などと違って、税軽減措置は忘れがち、あるいは、制度そのものをご存じなくて申告せずに終わられる方が多いので注意が必要です。

確定申告は、例年、2月中旬から3月中旬が申告時期ですが、雑損控除などの還付申告は、年初から行えますので早めに申告しましょう。

最後までお読みいただきありがとうございました。

ーーーーーー 完 ーーーーーーー

なお、下記の関連記事もご覧いただければ幸いです。

-

- 株取引の確定申告|株で損した時の確定申告による節税方法と事例解説

- 株取引の確定申告|株で儲けた時の確定申告による節税方法と事例解説

- 株取引の確定申告|特定口座・源泉徴収でも確定申告すれば節税できる!

- 確定申告|パソコンからe-taxを使って確定申告する手順を解説

- ふるさと納税の確定申告方法、ふるさと専門サイト利用でより簡単に!

- 年金所得者も「ふるさと納税ワンストップ特例制度」が利用できます!

- ふるさと納税って?節税効果が大きく活用しないと損!おすすめ利用法

- ふるさと納税額過去最高!住民税や社保等の負担軽減効果大に人気旺盛!

- 屋根外壁塗装リフォームで各種税制優遇措置を受ける要件と手続き

- 確定申告|歯の保険外診療費も「医療費控除」の対象って知ってた?(リニュアル)確定申告

- ふるさと納税|給与・年金収入者、自営業者の「控除限度額」早見表

- 年末の株式取引は、損出し・益出しで節税と資産改善を図るビッグチャンス(リニュアル)

- 株式取引等譲渡所得の年末節税対策に欠かせない損出し、益出し手法(リニュアル)

- 年末の節税対策は十分?|年末にできる節税対策と大きい節税効果(リニュアル)

- 幼保無償化|今更聞けない保育園と幼稚園の違い、どちらにしようか?

- 今更聞けない児童手当って?申請しないともらえない!遅れた分無効!

- 「住民税決定通知書」の見方と住民税節税の重要性とその方策方法(リニュアル)

- 確定申告|リフォームした方は申告で所得税等各種減税が受けられます

- 株取引の確定申告|確定申告が住民税負担増に繋がらない為の申告不要制度(リニュアル)

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|配偶者控除等を睨んだパートの上手な働き方と確定申告留意点

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

- 確定申告|会社員・年金者が還付金を請求できる主なケース(リニューアル)

- 株式投資の確定申告|利益・配当にかかった高い税金を取戻す申告方法(リニュアル)

- 確定申告|会社員や年金者にも意外と多い所得税還付機会の確認を!(リニュアル)

- 確定申告|風水害・盗難等の損害には税軽減措置が受けられる!(リニュアル)

- 確定申告|e-Taxを使えば還付金の有無確認が容易にできる!(リニュアル)

- 確定申告|節税ツール”e-tax”利用に必要な事前準備はこれ!(リニュアル)