年末を控え節税対策は十分ですか?

サラリーマンの方は、この時期、会社では年末調整として、今年1年間の給与所得に見合った納税額の過不足調整が行われ、多くの方は、払い過ぎた税金が戻ったのではないでしょうか?

さて、年末は、そういったサラリーマンの方も、また、年金生活者や自営業者、個人事業主の方にとっても、今年度の課税額を見積もった上での節税のチャンスはたくさんあります。

年末の節税効果は、今年度ばかりでなく来年度の住民税等の節税等に直結しますので、残された期間、しっかりと節税対策を打ちたいものです!。

目 次

年末節税対策は、今年度の節税額をMaxにし、来年度の住民税等の負担軽減を図る最後のチャンスです!

年末は、今年度所得税等の節税をMaxにする最後のチャンス

給与所得者の方は、会社の年末調整で今年度の所得税や住民税の確定が行われ、給与所得に関わる所得税や住民税は一旦確定します。

しかし、こういった給与収入者も含めて、年金生活者や自営業者、個人事業主の方も、年末までの期間に節税できるチャンスは沢山あります。

例えば、給与、年金、事業等の主たる所得以外において、株式取引等による「譲渡所得」がある場合は譲渡所得の削減で節税できます。

また、ふるさと納税の限度枠が残されていればさらなる節税に活用できます。

家族の合算医療費が所得控除の対象となる10万円に僅かに及ばない場合は、診療の前倒しで控除が受けられ可能性があります。

また、配偶者控除の適用を受ける為にパート収入を抑制することもできるかも知れません。

副業や自営業者、個人事業主においては、必要経費の前倒し等による節税効果も得られるかも知れません。

主な節税項目は、株式取引等の譲渡所得、ふるさと納税、医療費控除、パート収入抑制、必要経費の前倒しなどがある

給与所得者、年金所得者、自営業者や個人事業主においては、残された期間に以下のような節税チャンスがあります。

①「ふるさと納税」の限度枠活用

②「株式等譲渡所得」の削減

➂「医療費控除」の適用可能額への調整

④「配偶者控除」適用の為のパート収入の抑制

⑤副業や事個人事業主における「必要経費」の前倒し

等々です。

これらの項目の多くは普段において実行すべきことが多いのですが、この1年間の経過を見て残された期間に対策することで大きな節税効果が得られことも多くあります。

なお、これら節税対策の多くは、確定申告が必要になりますが、スマホやパソコンで申告できる「e-tax」などで手間暇かからなくなっていますので、積極的に、「節税のための確定申告」を利用されることをおすすめします。

なお、ふるさと納税では、ワンストップ特例制度を利用したり、株式等の譲渡所得では必要がなければ確定申告は必要ありません。

節税は来年度の住民税・介護保険等の軽減に大きく寄与!

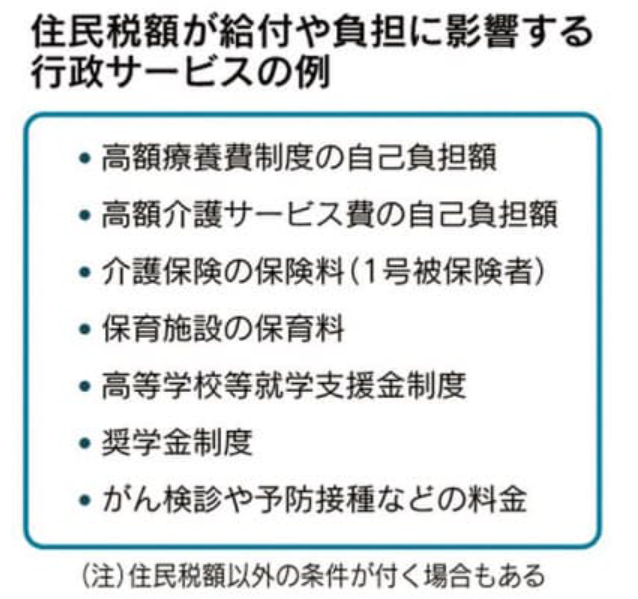

節税は、今年度の所得税や住民税の節税に貢献するほか、来年度の住民税の軽減ばかりでなく、下表「行政サービスの負担や給付に影響する例」のように、いろんな負担の軽減に繋がります。

住民税は、行政サービスの給付や負担の算定基礎になる

住民税は、行政サービス(医療・介護、保育・教育等)の給付に使われるため、住民税算定に用いられる課税所得は、各種行政サービス費の負担や給付の算定基礎に使われます。

このため、年末の節税による住民税軽減は、次年度の生活費に大きく影響します!

特に、介護保険やサービス費の自己負担などに直結しています。

(資料:日経)

(資料:日経)

おさらい|所得税課税の仕組み

税金(所得税+住民税)の節税ポイントを理解する為には、所得税課税の仕組みを理解しておく必要があります。

節税は、日頃から意識した取り組み、資産運用が大事ですが、ここでは、年末に際し目のつけどころ(着目点)を、「所得税課税の仕組み」を通して押さえておきたいと思います。

1.所得税、住民税の対象となる「所得」は10種類

所得税(住民税)の対象となる所得は、次の通り10種類があります。

これらの所得がいくつかある場合は、それら全てを合算したものが年間の総所得となります。

なお、不動産売却による「不動産所得」や銀行預金の「利子所得」、株等の売却による「譲渡所得」等は、「分離課税対象」となります。

これは、相続した土地が値上がりして生じた利益や退職金など、一時に大きな金額が手に入った時、その金額を通常の課税所得とは切り離して計算をすることで、他の所得にも高い税率が適用されないようにする制度です。

|

所得の種類 所得は10種類に区分され、それぞれの所得は、「収入から必要経費などを差し引いた金額」て求められます。必要経費はその所得によって定められています。 1.利子所得(銀行預貯金利子、国債・地方債・外国国債等利子、公社債投信の配当等) |

2.各所得の「所得額」の求め方

各所得は、それぞれの収入からその収入を得るのに必要となった経費(必要経費)を差し引いた額が「所得額」となります。

「収入」ー「必要経費」=「所得額」

◯「必要経費」の計算方法は、下表の通りです。

|

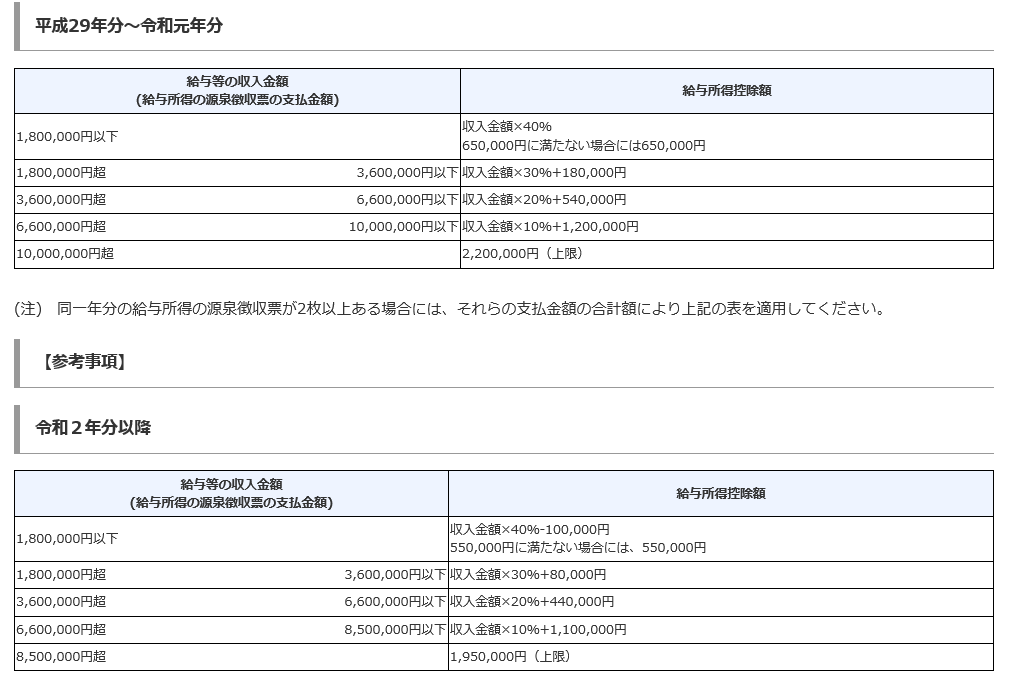

【必要経費の算出方法】 事業(農業、漁業、自営業、個人経営の医師、不動産賃貸、等)収入の場合は、収入を得る為に必要となったコストを積み上げて算出しますが、 給与収入の場合、収入金額に応じた「給与所得控除額」が、公的年金収入の場合は、「支給額」に応じた「公的年金等控除額」が定められていて、これを差し引いた額が「所得額」 となります。 給与収入の場合 : 給与収入ー収入金額に応じた「給与所得控除額」 |

3.所得税(住民税)の計算の流れ

所得税は、こうして算定された各所得を合計した「総所得」から、所得税軽減措置として定められた「所得控除額」を差し引いた「所得額(課税所得という)」に、「所得税率」(累進課税方式という)が乗じられて「所得税」が決まります。

※住民税も基本的には同じ流れで計算されます。

なお、この所得税に、さらに「税額控除」される優遇措置があります。

◯所得税の計算は、次の手順(①→②→➂)で計算されます。

| ①1年間の全ての所得額合計ー所得控除額=課税所得額

②課税所得額×課税所得の大きさに応じた累進税率=所得税額 ➂所得税額ー税額控除額(直接税額免除される金額)=(納付)所得税額※ ※実際には、この所得税額に対し復興特別所得税2.1%がかかります。 |

4.所得税節税の対策箇所は3か所!

以上の所得税計算の流れにおいて節税対策を講じられる箇所は、次の3か所となります。

1)「所得額」を下げる

「所得額」は、(収入ー必要経費)で決まるので、「必要経費を大きくする」か、「収入を抑える」ことで所得金額を下げることができます。

◯必要経費を大きくする方法

給与、年金、退職一時金等の所得は、「必要経費は収入額に応じた定額で定められている」ため恣意的に引下げできる余地はありません。

必要経費を大きくできる所得は、それ以外の所得となります。

このため、「その他の所得」では、年末対策としてできることは、「必要経費を極力大きくするための対策」が講じられるかにかかっています。

◯収入を抑える方法について

収入を抑えて損にならない取引行為が可能なのは、含み損のある資産を損出し手段に用いることができる「株式や投資信託などの譲渡所得」です。

そこでは、買い替え等による損出し方法によって譲渡所得の圧縮が可能となります。

従って、今年の譲渡所得累計において、利益が出ており、税金を払っている場合は、同一銘柄の買い替え(損出し売却と同値買戻しの反対売買)等によって譲渡所得の引下げが行え、且、損出しによる税還付(特定勘定の場合)が受けられます。

詳細は、

・「株取引の年末節税対策|素人でもわかる節税の手引き(損出し益出し)」

・「株取引の年末節税対策に欠かせない「損出し」「益出し」手法とは?」

をご参考に願います!

2)「課税所得額」を下げる

「課税所得額」を下げるためには、下表にある「所得控除項目」の多くの項目に該当し、且つ、それぞれの控除金額が大きくなることが必要です。

「所得控除項目」は、下表のとおり15種類ありますが、年末対策としての打てる対策は少ないと思われます。

例えば、「医療費控除」であれば、「医療費総額が10万円未満見込みの場合、予定していた高額医療費がかかる入院等を年内に繰り上げてもらう」とか、「寄付金控除を増やす」とか、妻のパート収入を抑えて配偶者控除を復活させるなどといったことで所得控除額を大きくすることができますが、対効果の試算が必要でしょう。

◯所得控除項目

| ※「課税所得金額」は、「全ての所得合計」から「所得控除額」を差し引いて算出します。 「所得控除額」とは、控除の対象となる扶養親族が何人いるかなどの個人的な事情を加味して税負担を調整するもので、次の種類があります。 1雑損控除(「災害等にあったとき」参照) 2医療費控除(「医療費を支払ったとき」参照) 3社会保険料控除 4小規模企業共済等掛金控除 5生命保険料控除(「保険と税」参照) 6地震保険料控除(「保険と税」参照) 7寄附金控除(「寄附金を支出したとき」参照) 8障害者控除(「障害者と税」参照) 9寡婦控除(「家族と税」参照)((家族と税|参照) 10.ひとり親控除(「家族と税」参照) 11.勤労学生控除 12.配偶者控除(「家族と税」、「高齢者と税(年金と税)」参照) 13.配偶者特別控除(「家族と税」参照) 14.扶養控除(「家族と税」、「高齢者と税(年金と税)」、「障害者と税」参照) 15.基礎控除(「基礎控除」表参照) |

3)「所得税(住民税)」そのものを軽減する(税額控除)

算定された「所得税」から直接、所定の「税額控除」してくれるものに次のようなものがあります。

◯「税額控除項目」

| 「配当控除」、「政党等寄附金特別控除」、「公益社団法人等寄附金特別控除」、「 (特定増改築等)住宅借入金等特別控除」、「ふるさと納税」など |

この中で、年末対策として活用したいものは、何といっても「ふるさと納税」になります。

※ふるさと納税は限度額以内であれば、2000円負担で高額な地域特産物などが貰え、(支払った額ー2000円)の10%は所得税の節税に、90%は住民税の節税となり、特に住民税の節税に大きく寄与します。

年末節税対策は、「株式等譲渡所得の節税」と「ふるさと納税の活用」が柱!

以上より、年末を控え、誰にとっても見逃せない節税対策は、主に次の2点と言えます。

| 1.「株式取引や投資信託等譲渡所得の節税対策」

2.「ふるさと納税」の活用 |

1.株式取引や投資信託等譲渡所得の節税対策

次の記事をご参考に願います。

・「株取引の年末節税対策|素人でもわかる節税の手引き(損出し益出し)」

・「株取引の年末節税対策に欠かせない「損出し」「益出し」手法とは?」

2.「ふるさと納税」の活用

ふるさと納税は、地域が提示するお礼の品(地域の名産品など)を指定して寄付できる制度です。地域が提示するお礼の品は、「ふるなび」や「さとふる」などに紹介されています。

寄付額は所得税と住民税で大半が還付されるお得な制度

通常の「市町村等への寄付」は、2,000円を超える部分については「寄付金控除」として他の「社会保険料控除」などと同じく課税対象から除かれる税優遇措置ですが、「ふるさと納税」は、確定申告によって2,000円を超える部分は「所得税の還付」と「翌年度の住民税の税軽減」という形で、両者合わせるとほぼ全額還元されるというお得な制度です。

但し、税優遇を受ける寄付金額は、本人の所得水準と家族構成により上限があります。

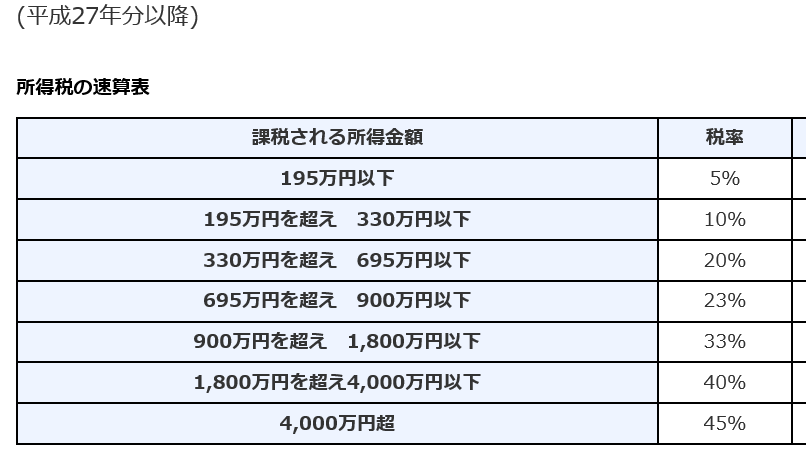

還元の仕組みは、例えば、課税所得が310万円で寄付金額が上限以内の場合、「寄付金額」から「2000円」を差し引いた金額に対し、「所得税で10%(※1)」、「住民税で90%」が還元され、合わせて「100%」が還元されるというものです。(具体的な制度と求め方は後述)

※1. 各課税所得での所得税率

(例)給料収入が600万円の場合、下表による次の計算から426万円の「所得」となります。

・所得控除額: 600万円×20%+54万円=174万円

・給与「所得」:600万円‐174万円=426万円

所得税の還付額と住民税の軽減額の求め方(制度)

ふるさと納税の確定申告による税の還付額や軽減額は、次のような算式により求められます。

なお、「ワンストップ特例制度」(寄付の都度、寄付金控除が受けられる)があるので、年末対策としては、こちらが便利です。

○所得税の控除額(還付額)

所得税からは、寄付金から2千円差し引いた金額に本人の「課税所得税率」分を乗じた金額が還付されます。

| 還付額=(寄付金‐2000)×本人の所得での所得税率(※1)×1.021 |

○住民税の控除額(軽減額)

ふるさと納税の住民税控除額計算は、下表のとおり「基本分」と「特例分」の合計で求められます。

| 住民税控除額=「基本分」+「特例分」 「基本分」 = (寄附金額-2,000円)×10% 「特例分」 = (寄附金額 - 2,000円)×(100% - 10%(基本分) - 所得税の税率) |

つまり、基本分と特例分を合わせた計算式は次の様になります。

{(寄附金額-2,000円)×10%}+{(寄附金額-2,000円)×(100%-10%(基本分)-所得税の税率)}

何やらややこしい計算式ですが、この計算式をまとめると次の計算式になります。

| {(寄附金額-2,000円)×(100%-所得税の税率)} |

結局、住民税の控除額は、所得税で控除された金額を差し引いた残り全額になると言うことです。

つまり、寄付金額から2千円を引いた全額が、まずは本人の所得税率による還付を受け、残額は全て住民税で控除されるという仕組みです。

⇓

結局、住民税控除額=(寄付金‐2千円)‐「所得税率による還付額」

◯課税所得310万円の人が5万円のふるさと納税を利用した場合の計算例

| 税項目 | 計算 | 還元内容 |

| 所得税の控除額(還付額) | (50000‐2000)×10%=4800 | 所得税が4800円還付される |

| 住民税の控除額(軽減額) | (50000‐2000)×10%+

(50000‐2000)×(90%‐10%×1.021) =4800+38300=43100 |

43100円が次年度の住民税で軽減される。 |

| 合計 | 4800+43100=47900 | 5万円の寄付の内47900円が還元される |

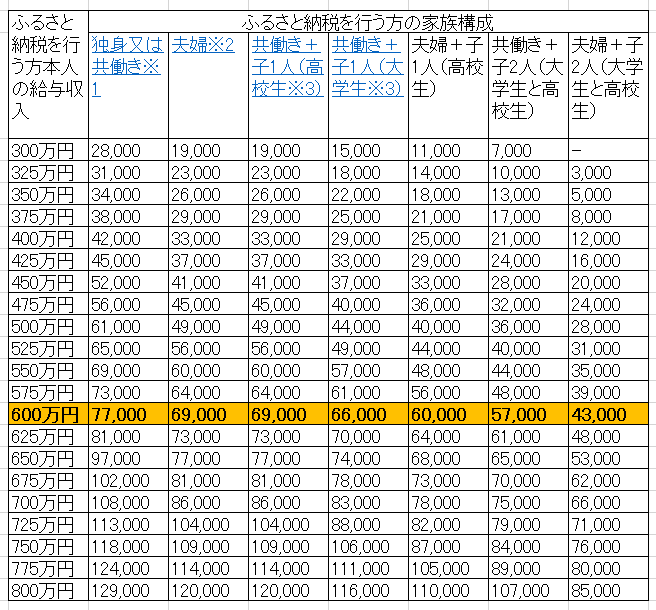

但し、所得の大きさと家族構成(高校生以上の扶養者)により寄付額の上限額が定められている

ふるさと納税には、本人の給与収入等と家族構成によって全額控除となる控除上限額があります。

年間での寄附金額が、控除上限額を超えた場合、超えた金額は、自己負担になります。

下記の表は、自己負担額の2,000円を除いた全額が所得税及び住民税から控除される、ふるさと納税額の目安表です。

この目安表は、社会保険料控除額を給与収入の15%と仮定して設定していますが、医療費控除などの他の控除を含めていませんので注意してください。

従って、社会保険料控除額が15%よりかなり大きかったり、医療費控除、生命保険料や地震控除、雑損控除などがあればその分課税所得が下がるので上限額も下がります。

その場合は、その分を考慮して収入を下げてこの表を見る必要があります。

正確には、他のサイトのシミレーションを活用することをおお勧めします。

(ただし、住宅ローン控除や配当控除は税額控除なので、課税所得を算出する際には含まれない控除項目となります)

具体的な計算はお住まいの市区町村にお問い合わせください。

なお、確定申告不要の「ふるさと納税ワンストップ特例制度」もある

なお、確定申告の不要な給与所得者等が、確定申告を行わなくても寄附金控除が受けられる「ふるさと納税ワンストップ特例制度」があります。

これは、都度各自治体に特例の適用に関する申請書を提出する必要があります。

但し、他のことで確定申告する場合は、これらについて再度ふるさと納税の控除を受ける手続きが必要になります。

従って、毎年、何らかの確定申告を考えている方にはあまりおすすめできないところがあります。

最後に

年末はあっという間に過ぎます。

年末対策は、早ければ早いほどいい対策が可能です。

大晦日までチャンスはありますので、特に株式投資等の節税は大きなメリットがあります。くれぐれも譲渡益は最小限に抑えたいもんですね!

ーーーーーーーーーーーーーー 完 ーーーーーーーーーーーーーー

ふるさと納税は、安心の「さとふる」で!

広告 ふるさと納税

いよいよ税金対策シーズン入り!

1.ふるさと納税で所得税と住民税等を節税をしょう!

寄付額の3割に相当する返礼品が貰え、更に、寄付額から2千円引いた額が今年度収めた所得税や来年度の住民税が減税されます!

限度額を知って、年内にふるさと納税を節税に生かしましょう!

なお、ふるさと納税のしくみ等は、「ふるさと納税って?節税効果が大きく活用しないと損!おすすめ利用法」をご覧ください。

しかしながら、利用方法が今ひとつわからない、お得で便利な申し込み方法はなんなのか、といったことで戸惑っている方もおられると思います。

2.初めてでも簡単で使い勝手が良い窓口は?

1)ふるさと納税サイトを利用するのが最も便利でお得!

窓口には、主として、「自治体に直接申し込む」、「百貨店や店舗で申し込む」、「ふるさと納税専門サイトを利用する」の3つの方法があります。

直接、自治体窓口(ホームページ)に申し込むことができますが、直接取引の為、手続き、連絡等が面倒で度々利用するには煩わしさがあります。

百貨店や店舗を利用する方法は、狙い目の物がある時は良いですが、都度、出かける手間がかかります。

以上に比べて、サイトは、パソコンやスマホで手軽に商品を見比べながら選べ、手続きも簡単に済みます。従って、最も便利で使い勝手がいい方法とと言えます。

2)大手有名サイト

| サイト名 | 掲載 自治体数 |

特徴 |

| ふるさとチョイス | 1631 | 利用者数、掲載自治体数最大 |

| 楽天ふるさと納税 | 1,444 | 楽天が運営する最大サイト |

| さとふる | 1,134 | オリジナル品に特徴 |

| ふるなび | 935 | 家電製品が充実 |

| ANAのふるさと納税 | 619 | マイルがたまる |

| ふるぽ | 254 | JTBが運営 |

| ふるさとプレミアム | 185 | 老舗サイト |

| ふるさと本舗 | 154 | Amazonギフト券還元 |

| au PAY | 725 | KDDIが運営 |

3)オススメサイト

(1)専門サイトに求められるもの

①簡単で便利に操作ができる。

②自治体数や商品数、ジャンル数が豊富。

➂ほしいものがすぐ見つけられる便利な検索ツールが用意されている。

④選ぶ際に役立つ、ランキングや口コミデーターが充実している。

⑤申し込み手続きが簡単。

⑥ポイントなどのメリッが充実している。

⑦信用度が高いサイトである。

(2)オススメ5サイト

以上の観点から、以下の5サイトとをおすすめします!

楽天ふるさと納税、ふるなび、さとふる、ふるさとプレミアム、ふるさと本舗となります。

| オススメサイト | オススメポイント |

| 楽天ふるさと納税 | ・楽天市場で利用でき、手軽さと使い勝手が良い。 ・納税で楽天ポイントが貯まり、キャンペーンポイントもあり、ポイント還元率が高い。 ・楽天ポイントを納税に使うことも可能 ・ふるさと納税24時間チャットサポートも受けられる。 |

| ふるなび | ・上場企業「株式会社アイモバイル」が運営。 ・納税で「ふるなびコイン」がもらえ、Amazonギフト券やPayPay残高、dポイント、楽天ポイントに交換できる。 ・ポイント還元メリットが大きい。 ・家電製品が充実。 |

| さとふる | ・利便性の高く細かい条件を指定して絞り込み検索ができるため返礼品を探しやすい ・返礼品の配送料は無料で最短1週間で届くので「すぐに返礼品を受け取れる。 ・定期便を利用できる件数が多い ・Tポイントが貯まる |

| ふるさとプレミアム | ・寄付金額の7%(最大13%)の還元が受けられAmazonギフト券、QUOカードキャンペーンがある。 ・最新家電の取り扱いがある |

| ふるさと本舗 | ・上場の(株)VOYAGE GROUPの子会社 ・色んな特集がある。 ・期間限定でキャンペーンがあり、1万円以上寄付で最大10%分のAmazonギフト券が還元 |

(3)オススメ5サイトへはこちらから!

| おすすめサイト | 各サイト入り口 |

| 楽天ふるさと納税 | 楽天市場 |

| ふるなび | ふるなび |

| さとふる | ふるさと納税!さとふるが簡単! |

| ふるさとプレミアム | 最速15分ふるさ と納税はふるプレ |

| ふるさと本舗 |

下記の関連記事もご覧いただければ幸いです。

- 幼保無償化|今更聞けない保育園と幼稚園の違い、どちらにしようか?

- 今更聞けない児童手当って?申請しないともらえない!遅れた分無効!

- 「住民税決定通知書」の見方と住民税節税の重要性とその方策・方法

- 確定申告|リフォームされた方は申告で減税還付金が貰えます!

- 確定申告で損しない為の留意点|住民税や社会保険料へのはね返り防止OK?

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|配偶者控除のメリット大!パートや株投資等での留意点

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

- 確定申告|サラリーマン・年金者で確定申告すると得な人

- 確定申告|株式等の譲渡損益・配当の賢い還付申告の仕方解説

- 確定申告と異なる住民税の課税方式選択で株式投資を節税しよう!

- 確定申告|1月はe-Taxで還付申告の準備をしよう!

- 確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

- e-Taxを使えば還付金の有無確認が容易、是非挑戦を!

- 手軽なe-taxを使って確定申告の試算で還付金の有無をチェック