住民税の大きさは介護保険料や教育費などの負担に大きく影響します!!

目 次

今年度の「住民税決定通知書」が届いたと思いますがチェックされましたか?

今年度の住民税がいくらになるかを示す「住民税決定通知書」が、会社員の方は、5月~6月に会社から、自営業や年金所得者は6月10日前後に市区町村から、「◯◯年度市民税・県民税通知書」という件名で届きます。

これにより今年度(6月以降1年間)に収める住民税が何時いくら徴収されるかが明示されます。

しかし、この通知書を見ても基礎的な知識がないと読み解くのは難しいので大半の人はノーチェックのままにしていると思います。

住民税の課税所得は行政サービス給付や負担に大きく影響する

住民税算定の基礎となる所得は、

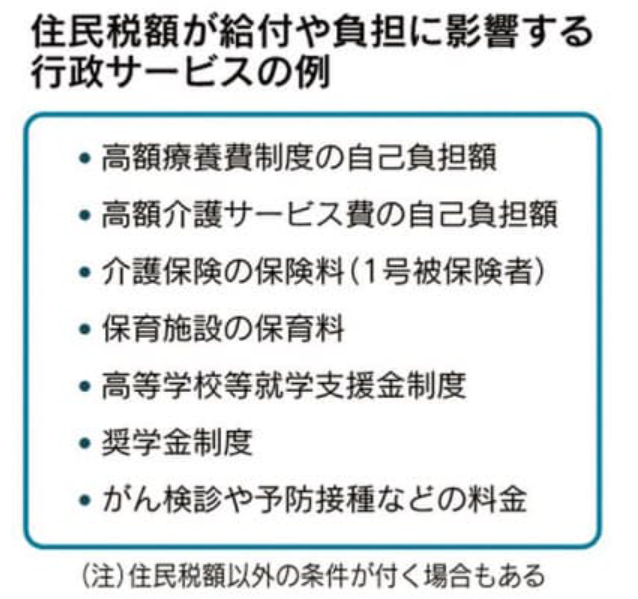

①「医療費の窓口負担割合」(現役並みの所得であるか否か)や、「医療費」や「介護サービス費」が高額になったときの②「自己負担額限度額(所得区分)」、又、住民税の所得割で決まる➂「保育料」、住民税が非課税であれば大学などの授業料や入学金が減免される④「高等教育無償化」や⑤「幼児教育・保育無償化」、⑥「年金生活者支援給付金」が受けられるかどうかの算定に用いられなど、住民税の大きさが大きく生計費負担に影響を与えます。

(資料:日経)

(資料:日経)

また、所得税の場合、年収650万円までは税率10%ですが、住民税の場合、収入に関わらず一律税率10%のため、住民税は年金所得者等には大きい負担となっています。

これらのことを考えると、各種節税対策で住民税を軽減することは非常に重要なことだと考えます。

住民税節減は、即その他公的負担軽減に寄与する!

従って、住民税の節税対策を講じると、その他の負担を軽減して生計費負担の軽減に繋がります!

このため、多くの方は、住民税の課税所得の引き下げのため所得税の節減と併せて住民税独自の節減対策も講じています!

一般的に住民税節税は、「所得控除」を大きくすることと「税額控除」を大きくすることが基本です!

一般的に、住民税の負担軽減に貢献するのは、所得控除を大きくすることです。そのために、どうすれば効果的に所得控除を大きくできるかを知ることが大切です。(後述)

「住民税決定通知書」の見方

その前に、「住民税決定通知書」の見方をまずおさらいしましょう!

住民税の課税所得は前年度の収入と各種所得控除によって算定されます!

お手元の通知書の課税明細書に基づいて説明します。

1)「収入額欄」

「収入額欄」には、昨年度(1月から12月)の「給与収入額」や「公的年金収入額」が記載されています。(⇒昨年の源泉徴収票や確定申告と照らし合わせて確認してください。)

2)「総合課税の所得金額欄」

1)の収入それぞれについて経費なるものを控除した所得金額が記載されています。(⇒昨年の源泉徴収票や確定申告と合っているかチェック)

3)「分離課税の所得金額欄」

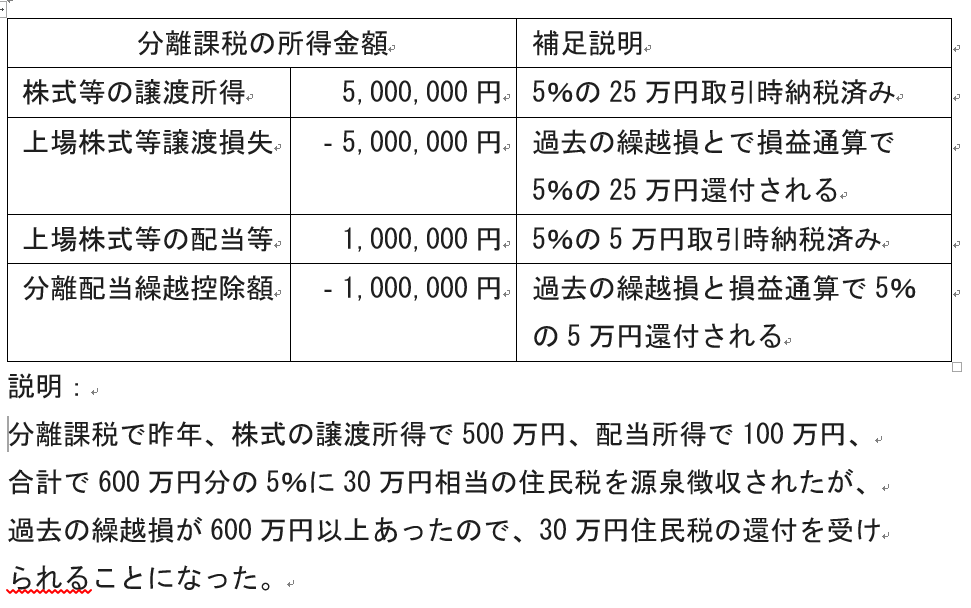

分離課税方式で株式等の譲渡所得や配当所得について確定申告をして過去の繰越損等で相殺などしていればここにその内容が記載されています。(⇒確定申告と照らし合わせる)

ここに記載された譲渡損失及び分離配当繰越控除額により支払った5%に相当する住民税が還付されることになります。

| (例示)株式譲渡で5百万円、配当で1百万円の年間所得があったので5%相当の30万円を住民税として源泉徴収された。 しかし、分離課税方式で確定申告をして、過去の繰越損の600万円の内500万円を使って損益通算し譲渡所得を帳消しにしたので、支払い済みの30万円が還付されることになった。(下表)

|

4)「所得控除欄」・・・所得税と住民税とでは所得控除の取り扱い金額が異なる部分がある!

「所得控除欄」は、総所得金額から差し引かれる控除項目があれば記載される所得控除欄です。

所得控除には社会保険料控除、医療費控除、配偶者控除、扶養控除など全部で14種類あり、それぞれ控除できる条件や金額に違いがあります。

給与所得からこれらの控除を引いた金額が、課税所得となります。

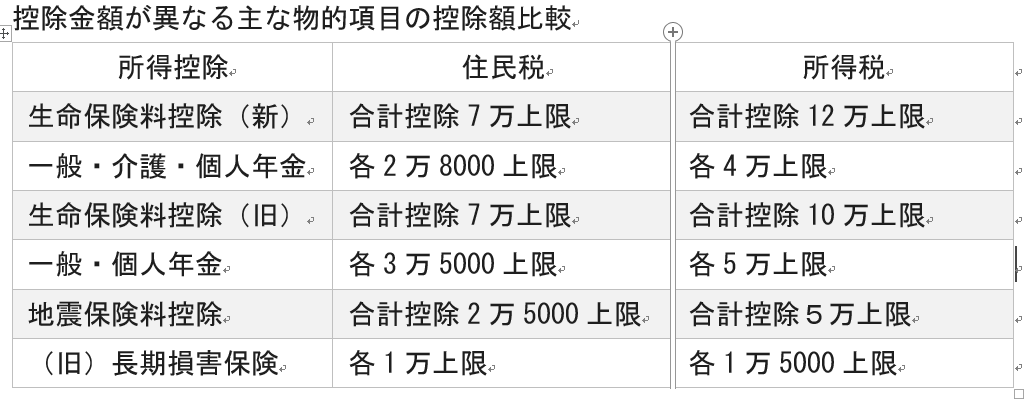

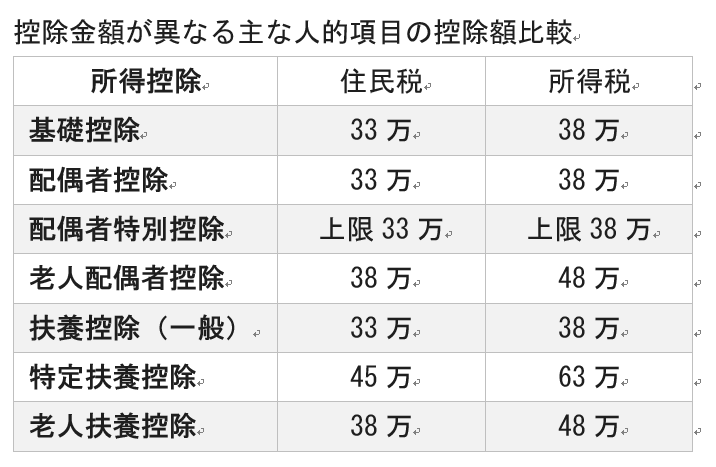

ここで注意を要するのは、所得税算定と住民税算定における所得控除額の額は全く同額で良いものと、異なる算式のため異なる額の適用になっているものがあります。

雑損控除、医療費控除、社会保険料控除、小規模企業共済等掛金控除は、算出の計算式や控除金額は所得税のそれと全く同じです。

しかし、以下の表の項目ついては、所得税の控除額と異なるものになります。

総じて、住民税は、地域住民の生活に直接的に使われるため、所得税よりは控除される項目、金額が低く抑えられ課税対象所得が大きくなるようにできています!

5)「課税標準額欄」

ここには、「総所得金額」として、2)の「総所得金額」から4)の「所得控除合計」を差し引いた金額が記載されます。

6)「市民税、県民税算定」

住民税は、市町村民税と道府県民税の2つを合わせた税金です。

住民税は、所得に10%相当の所得割部分と所得に関係なく一人につき定額の均等割部分からなります。

ここでは5)の「課税標準額の10%相当額」が住民税の「所得割部分」となり、これを市民税6割、県民税4割の割合で割り振られます。

※「還付金相当額」があれば、それぞれ(市民税部分と県民税部分)から還付金相当額が減額されてそれぞれの所得割額が確定します。

「均等割り部分」は、所得に関係なく一人当たりいくらで負荷され、それぞれに割り振られます。2023年度まで、基本的には市民税が3500円、県民税が3500円。(一部地域では多少異なる場合も)

ポイント⇒このように住民税は、所得割部分と誰もが均等に負担する均等割り部分で算定されますが、大半は所得割が占めていますので、いかに課税所得を小さくするかが、住民税軽減のポイントとなります!

7)「還付金」の反映方法

確定申告で住民税に還付金があった場合の住民税の反映(還付)方法は、次のようになります。

まず、確定申告で総合課税や分離課税申告で、所得税の還付だけでなく「住民税の還付金」もあった場合は、基本的には、次年度の住民税の減額(「6)の※部分」)で反映されます。

しかし、次年度の住民税額を上回る還付金の場合(次年度住民税額では還付しきれない)は、別途、差額分の還付金が銀行に振り込まれます。

住民税の節減対策

住民税の節税は、「所得控除」を大きくすること、「税額控除」を大きくすることが基本です!

税負担軽減には、次の様な点に留意してください!

1)所得控除各項目の効果的活用による控除額の最大化

所得控除項目には、社会保険料控除、医療費控除、配偶者控除、扶養控除など全部で14種類あり、それぞれ控除できる条件や金額が定められています。

どうすれば無駄なく効果的に所得控除を大きくできるかを工夫しましょう!

2)イデコ(個人型確定拠出年金)による所得控除の活用

イデコ(個人型確定拠出年金)を利用すると、積み立てた掛金をすべて所得控除でき、資産形成しながら住民税を減らせます。

3)ふるさと納税や住宅ローン控除の活用

ふるさと納税や住宅ローン控除は、税額控除前の所得税額からさらに税金を差し引く税額控除がなされるので軽減効果は非常に大きい。

ふるさと納税をすると、納税した金額から2000円を引いた金額を税金から税額控除できます。(そのうえ、プレゼントがもらえます)

ふるさと納税は、メリット大なので是非「確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献」、「ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!」もご覧願います!

4)株式等の運用等で生じた損を活用した所得圧縮で税負担軽減が可能かどうかを判断して確定申告する。

この場合、損益通算しても益が出る場合は、その分所得があったとして、国民健康保険料や介護保険料に跳ね返りがある可能性があるので、還付金との大きさの比較によって「確定申告」あるいは、「住民税での申告不要」を選択することが必要です。

あらゆる手段を用いてに節税対策等に工夫を凝らしましょう!

関連記事もご覧いただければ幸いです。

-

- 屋根外壁塗装リフォームで各種税制優遇措置を受ける要件と手続き

- 確定申告メモ|高い歯の自由診療費も医療費控除の対象!知らないと損

- ふるさと納税|給与・年金収入者、自営業者の「控除限度額」早見表

- 株取引の年末節税対策|素人でもわかる節税の手引き(損出し益出し)

- 株取引の年末節税対策に欠かせない「損出し」「益出し」手法とは?

- 年末の節税対策は十分?|年末にできる節税対策の種類とふるさと納税

- 幼保無償化|今更聞けない保育園と幼稚園の違い、どちらにしようか?

- 今更聞けない児童手当って?申請しないともらえない!遅れた分無効!

- 確定申告|リフォームした方は申告で所得税等各種減税が受けられます

- 確定申告メモ|住民税や社保料等へのはね返りで損しない為の留意点確定申告

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|配偶者控除等を睨んだパートの上手な働き方と確定申告留意点

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

- 確定申告|会社員・年金生活者で確定申告すると得な人、得なケース

- 確定申告|株の利益・配当にかかった高い税金を取戻す賢い申告の仕方

- 確定申告|株運用の節税には確定申告と異なる住民税課税方式選択が重要

- 確定申告|1月はe-Taxで還付金有無の確認。意外とある還付機会

- 確定申告|風水害・盗難等の損害は申告で税軽減や免除が受けられる!

- 確定申告|e-Taxを使えば所得税の還付確認と申告が容易にできる!

- 確定申告|手軽にe-taxを使って還付金の有無をチェックしよう!