夫(会社員)の扶養(税金および社会保険等)を外れるメリット、デメリットの検証

パートで家計を支えたいが・・

会社員の妻が主婦業に時間的余裕ができればパート勤務などで家計を支えようと考える方は多いのではないでしょうか?

しかし、夫の扶養という立場で、税金面や社会保険、会社の扶養補助(家族手当、住宅手当等)など様々な便宜・恩恵を夫が受けているので、パートにでるとそれらに悪影響がでるのではないか?折角働いてもそれらのマイナス面ばかりでなくパート収入から税金や社会保険料などが引かれると却って働いたほど家計にプラスにならないのではないか?といったことに悩まれる方は多いのではないでしょうか?

トータルで見て効果の高いパートの働き方とは?

夫の収入などへの影響を勘案しトータルで生計に役立つ働き方をするためには、パート収入の大きさによりどんな影響がでるかを税制の仕組みや社会保険制度などと照らし合わせて考える必要があります。

このため、税制や社会保険制度などにあまり詳しくない方を想定してできるだけわかりやすくするために表形式などに整理してみましたのでご参考になれば幸いです。

想定:「会社員(年収が1220万円以下)の妻が主婦業の傍らパート勤務する」

ここでは夫が会社員で妻は主婦業という前提で、妻が時間的余裕ができたのでパート勤務に就く場合を想定しています。

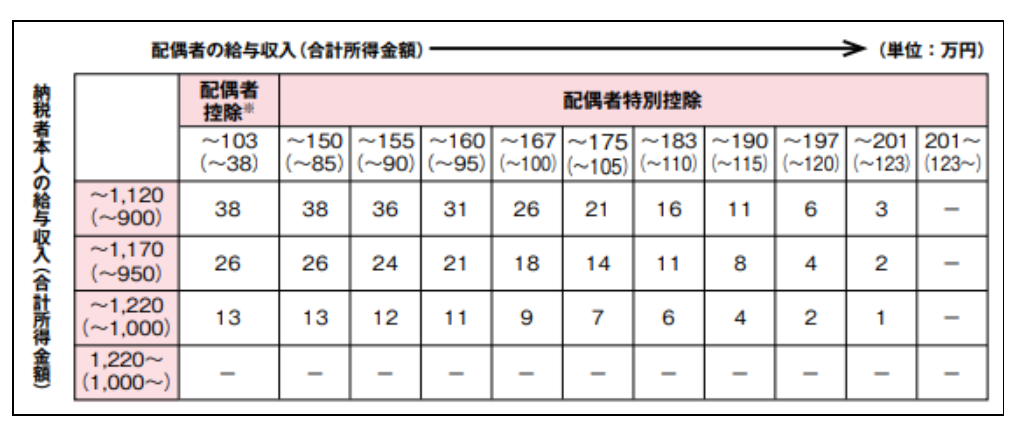

なお、「配偶者(特別)控除」は、下表の通り納税者が年収1220万円以下が対象なので、夫の収入を1220万円以下であることを前提とします。

|

納税者本人の収入(所得)と配偶者収入による控除額 ⦿夫が1220万円の以上の年収の場合、控除の適用外となります。

(freeeヘルプセンター:平成30年以後の配偶者(特別)控除見直し) |

パート収入による税金、社会保険、夫の扶養等への影響

妻のパート収入が大きくなれば、税金負担が発生したり、夫の扶養を外れ自ら社会保険に加入しなければならなくなったりします。また、夫は「配偶者(特別)控除」を減額されたり、会社から家族手当などが受けられなくなったりする影響がでます。以下ではそれらの影響を確認していきます。

パート収入の大きさに対応した影響分析

(1)「パート収入が年間100万円以下」だと、本人には何ら税金負担は発生せず、社会保険も夫の扶養で加入でき保険料負担も発生しない。また、夫は、「配偶者(特別)控除」や家族手当なども受けられる。

(2)「パート収入が100万円を超える」と「住民税」が発生する。

※給与所得控除65万円+住民税の基礎控除35万円=100万円

(3)「パート収入が103万円を超える」と「所得税」が発生する。

※給与所得控除65万円+所得税の基礎控除38万円=103万円

(4)「パート収入が106万円を超える」と、要件※に合致すれば「社会保険(健康保険、厚生年金保険、40歳以上は介護保険など)加入義務」が発生する。合致しなければ社保加入不要。

※要件は、「原則、社保加入者501人以上(労使合意があれば問わず)の企業で、雇用期限の定めなく週20時間以上勤務の場合は加入しなければならない」

従って、この要件に合致しない勤務先の場合は夫の被扶養でいられることになる。

(5)「パート収入が130万円を超える」と社会保険は夫の扶養を外れ、自らに社会保険(健康保険、年金保険、介護保険など)の加入義務が発生する。

※夫の社会保険被扶養者の収入要件は「年間収入130万円未満」(但し60歳以上は年間180万円未満)までとされている。

この際に注意すべきことは、社会保険制度が企業に整備されていることが重要です。万一、勤務先に社会保険制度がない場合、自ら国民健康保険や国民年金、介護保険に加入し全額自己負担しなければなりません。

例えば、年収140万の場合は、国民健康保険(含む介護保険)は年額8万円位、国民年金は月額16,410円(令和2年3月迄)を全額自己負担しなければならない。

このように、社保制度のある会社で加入できれば保険料はほぼ折半となり負担が軽くなるが、制度がない会社の場合、国民健康保険、国民年金、介護保険に加入し全額自己負担となり負担が大きくなる。

従って、社会保険に加入する場合は、社会保険制度が整備された企業を選ぶことが大事です。

(6)「パート収入が150万円を超える」と夫の「配偶者(特別)控除」が9段階に分けて縮小され、「201万円で0」となる。

(7)「パート収入が201万円を超える」と夫の「配偶者(特別)控除」がなくなり、夫は「配偶者(特別)控除」の税軽減措置が受けられなくなる。

以上を表にすると次のようになります。

| パート年収 | 主婦本人の負担 | 夫の所得への影響 |

| 100万円以上 | 「住民税」負担発生(65+35) | なし |

| 103万円以上 | 「所得税」負担発生(65+38) | なし(会社の家族手当への影響は?) |

| 106万円以上

|

要件(※)合致すれば「社保(健保や厚生年金等)」加入義務発生

※要件:原則501人以上(労使合意があれば問わず)の企業で雇用期限の定めなく週20時間以上勤務の場合は加入しなければならない。 |

なし。しかし、左記により妻が自らの社保に加入すれば夫の社保の被扶養から外れる。

従って、夫の被扶養を続けたい場合は左記の要件に合致しない会社に勤務する必要があります。 |

| 130万円以上 | 夫の扶養を外れ自らの社保(40歳以上は介護保険も対象)加入が義務付けられる。

従って、勤務先の社保に加入するか、会社に制度がなければ国民健康保険及び国民年金に加入しなければならない。 この場合は勤務先の社保に加入するのが最も負担が少なくメリットも大きい(詳細は後述) |

夫の社保の被扶養が外れる |

| 150万円以上 | 配偶者(特別)控除Max38万円が外れ、パート収入増加に合わせ38万円の控除額が段階的に縮減されていく。 | |

| 201万円以上 | 配偶者(特別)控除がなくなる上限ライン |

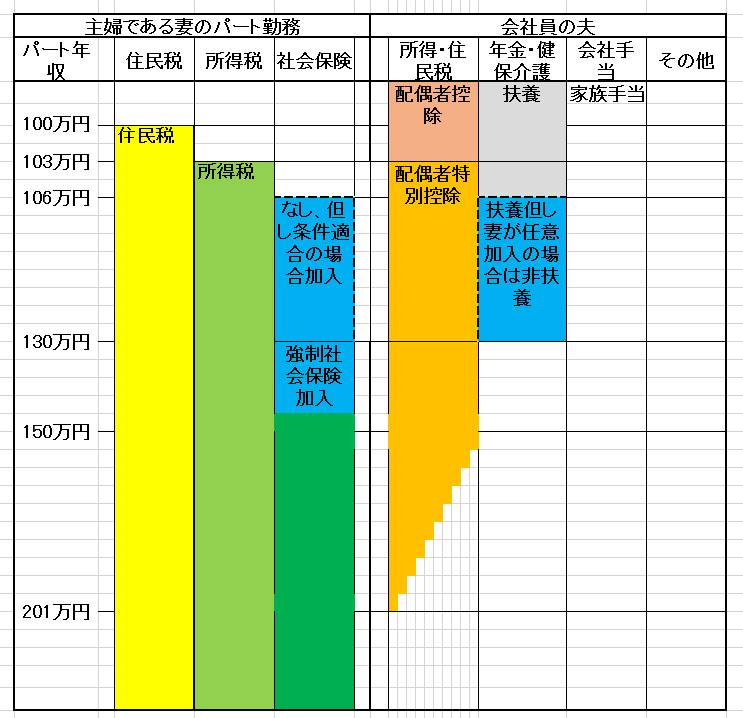

また、図で表現するとに次のようになります。

(注)夫の会社の手当てなどは区々なのでそれぞれで確認して下さい。

パートの収入増に伴う税金、社保等の負担増はどの程度?

パート勤務の働き方をどうするかは、①収入増に伴い税金はどの程度の負担になっていくのか、夫の税金面に与える影響は?②社会保険に自ら加入すると負担がどれほどになるか、メリットはあるのか、などが把握できないと判断が難しいものです。

①収入増に伴い税金はどの程度の負担になっていくのか、夫の税金面に与える影響は?

[妻の税金]

○所得税は次の算式で概略掴める。

| {(年間収入ー給与所得控除65万円)-基礎控除38万円}×所得税率(大抵は5%)

例)年間収入120万円→{(120-65)-38}×5%=8500円 |

○住民税は次の算式(所得割のみ)で概略掴める。(均等割りは別)

| {(年間収入ー給与所得控除65万円)-基礎控除35万円}×所得税率(大抵は10%)

例)年間収入120万円→{(120-65)-35}×10%=20,000円 |

[夫の税金]

夫の税金も同様の算式であるが、「配偶者(特別)控除」が適用されるかされないかの差だけ影響を受けます。

○所得税の影響

| 「配偶者(特別)控除」×本人の所得税率

例)年収500万円で「配偶者(特別)控除」38万円の適用が受けられる場合は、課税所得は330万円以下と想定され、所得税率10%の適用となるため、38万円の10%に当たる3.8万円の税軽減効果があります。 |

○住民税の影響(均等割りは別)

| 「配偶者(特別)控除」×10%の住民税 |

②社会保険に自ら加入すると負担がどれほどになるか、メリットはあるのか(社会保険の影響)

[妻の社会保険料]

1.負担

社会保険には健康保険、介護保険、厚生年金保険があり、収入(正確には標準報酬月額)に対してそれぞれ、9.9%、1.73%、18.3%の保険料を労使折半で負担します。従って、本人負担は、4.95%、0.865%、9.15%を負担します。このうち、介護保険は、40歳から64歳の方が対象となります。

| 保険料率 | 本人負担率 | |

| 健康保険 | 9.9% | 4.95% |

| 介護保険(40~64歳) | 1.73% | 0.865% |

| 厚生年金保険 | 18.3% | 9.15% |

| 合計 | 29.93% | 14.965% |

この負担率でみると個人負担は概ね40歳未満者では、トータルで14.1%、40歳以上で14.965%となり収入の15%程度とみておく必要があります。

[標準報酬月額表の一部]

2.社会保険加入のメリット、デメリット

夫の社会保険の扶養であることのメリットは、その期間、妻は保険料負担なく国民年金の加入期間と見做され老後に国民年金(基礎)年金の支給を受けられることですが、デメリットは、老後の年金が国民年金のみで年金額が薄いということです。

従って、自らが社会保険に加入することは、特に厚生年金保険は老後の年金受給に厚みができる上、厚生年金保険料の折半負担で年金の積み立てができるので大きなメリットとなります。簡単に言うと、月々1万円の厚生年金保険料で2倍の2万円をお年金積み立てしているのと同等の価値があるといえるのではないでしょうか。また、厚生年金保険には万一の際の補償保険的な面も兼ね備えていることもメリットと言えます。

以上を考えると社会保険料負担は収入の15%と重いが、その大半が将来のための資産形成に繋がるものとなります。従って、現状の家計状態を見て可能であれば社会保険の加入は前向きに考えていいのではと考えます。

[夫の社会保険料]

妻が扶養から抜けても夫の社会保険料負担、及び社会保険控除も何等変わりません。

結論

どんな働き方をするかは、その時々の世帯構成や財政事情、並びに将来設計を勘案して決めていくことになると考えますが、基本的には以下のような選択肢を勘案して考えられては如何でしょうか?

Ⅰ.夫の扶養の範囲内、特に、税軽減措置の「配偶者(特別)控除」と保険料負担軽減の「社会保険の扶養扱い」を維持しつつ、働ける時間の範囲でパート収入の最大化を図りたい。

⇒年収130万円までで、社会保険加入義務が発生しない企業に勤務する。

Ⅱ.税軽減措置の「配偶者(特別)控除」の税軽減措置38万円を目一杯享受しつつ社会保険については、夫の扶養を離れ自ら社会保険に加入するメリット(①折半負担のため保険料負担が軽い、②老後に受け取る年金額が大きくなる、➂傷病などの補償が手厚いなど)を得たい。

⇒年収150万円までで、社会保険加入義務が発生する企業に勤務する

従って、この場合は、社会保険制度がない企業は避ける。

Ⅲ.稼ぎのいいパート仕事があり相当の収入が得られるため、夫の「配偶者(特別)控除」の税軽減メリットも社会保険料負担円メリット、夫の家族手当等のメリットなどを捨てても、世帯収入トータルとしては効果が大きく、老後の年金の増大も図りたい。

⇒年収170万以上のパート収入を目指し、社会保険加入義務が発生する企業に勤務する

以上のような視点が皆様のパートの働きかたに参考になれば幸いです。

なお、下記の関連記事もご覧いただければ幸いです。

- ふるさと納税の100%還元上限額は、所得控除の大きさで変わる!

- 確定申告|配偶者控除のメリット大!パートや株投資等での留意点

- 確定申告|ふるさと納税のポイントとメリットの数々!お得に地域貢献

- 確定申告|サラリーマン・年金者で確定申告すると得な人

- 確定申告|株式等の譲渡損益・配当の賢い還付申告の仕方解説

- 確定申告と異なる住民税の課税方式選択で株式投資を節税しよう!

- 確定申告|1月はe-Taxで還付申告の準備をしよう!

- 確定申告|風水害等の被災は所得税等の税優遇や免除が受けられる!

- e-Taxを使えば還付金の有無確認が容易、是非挑戦を!

- 手軽なe-taxを使って確定申告の試算で還付金の有無をチェック