ふるさと納税のワンストップ特例制度は、「確定申告不要の給与所得者等のための制度」と謳われているが、確定申告が不要な年金者は利用できないの?

給与所得者等の「等」には、年金収入者も含まれます。従って、確定申告不要の年金所得者も、ふるさと納税の確定申告不要「ワンストップ特例制度」が利用できます!

目 次

ふるさと納税は「給与所得者」ばかりでなく「年金所得者」や「自営業者」等も利用できる寄付制度です!

ふるさと納税は、給与所得者の為のものと思われがちですが、ふるさと納税は、実質的には寄付であり、年金受給者であれ、自営業者であれ、全ての所得者が利用できる制度です。

要は、年金受給者が、ふるさと納税が節税に利用できるかどうかは、年金所得と家族構成等で決められる「控除限度額」(納税の実質的負担が2,000円にとどめることができる上限額)が、年金収入でどの程度確保できるかにかかります。

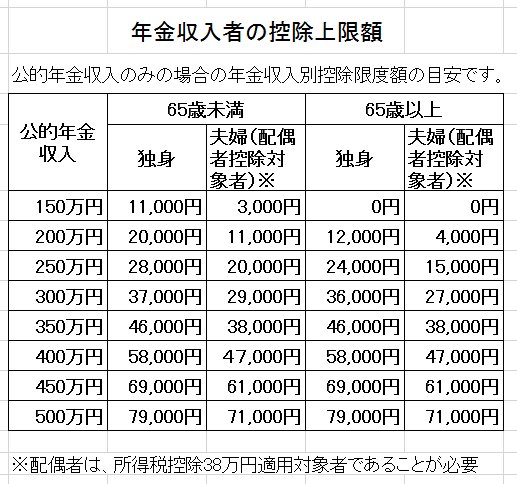

「年金受給者の控除限額額」

年金受給者が、ふるさと納税を節税に利用できるかどうかは、年金所得と家族構成等で決められる「控除限度額」(納税の実質的負担が2,000円にとどめることができる上限額)が、年金収入でどの程度確保できるかにかかります。

そして、年金収入者のふるさと納税の控除限度額は、住民税所得割額の課税対象額に比例します。

⦿控除限度額は「65歳未満」「65歳以上」の2区分に分かれる

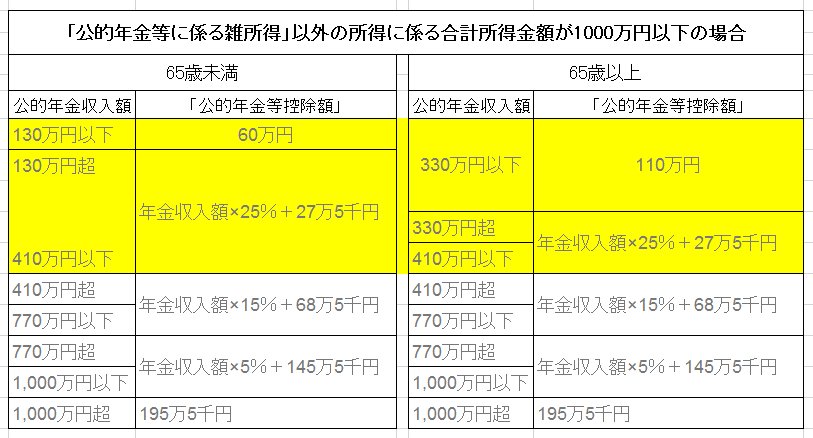

公的年金収入の場合、年金収入から年金収入別に定められた「公的年金等控除額」を差し引いて「雑所得」が求められますが、この「公的年金等控除額」は、65歳未満と65歳以上別に定められています。(「年金収入」ー「公的年金等控除額」=「雑所得」)

なお、「公的年金等控除額」は、2020年度より、年金以外の所得と合算して1000万円未満、1000万円以上2000万円未満、2000万円以上の3区分ができましたが、ここでは1000万円以下のみ例示します。(1000万円以上は極めて稀)

※65歳未満と65歳以上で異なる部分は410万円以下の部分です。

⦿年金収入者の「控除限度額早見表」

あくまでも年金収入のみの早見表です。他の所得がある場合は合算して利用してください。

また、確定申告が必要になりますが、他の、例えば株式等の譲渡所得や配当所得などを合算して控除限度額を引き上げることは可能です。

[年金収入者の控除限度額早見表]

⦿なお、年金収入が、65歳未満で108万円以下、65歳以上で158万円以下の場合は税額控除は受けられません。

ふるさと納税により所得税や住民税の控除を受ける為には、年金収入から所得税や住民税が徴収されていることが前提となります。

従って、65歳未満の年金収入者の場合、年金収入額が108万円以下の場合は対象にはなりません。また、65歳以上の年金収入者の場合、年金収入額が158万円以下の場合は対象にはなりません。(所得税が課税されないためです。住民税もほぼ同様で考えればいいと思います)

| 65歳未満 | 108万円以下の年金収入 | 65歳未満で公的年金収入が129万円未満の場合は、「公的年金等控除額」が60万円となるため、基礎控除48万円と合わせた108万円以下の場合は所得税が課税されません。 |

| 65歳以上 | 158万円以下の年金収入 | 65歳以上で公的年金収入が329万円未満の場合は、「公的年金等控除額」が110万円となるため、基礎控除48万円を合わせた158万円以下の場合は所得税が課税されません。 |

あなたの限度額がすぐ分かります

⇒「かんたんシミュレーター(2021年分)」

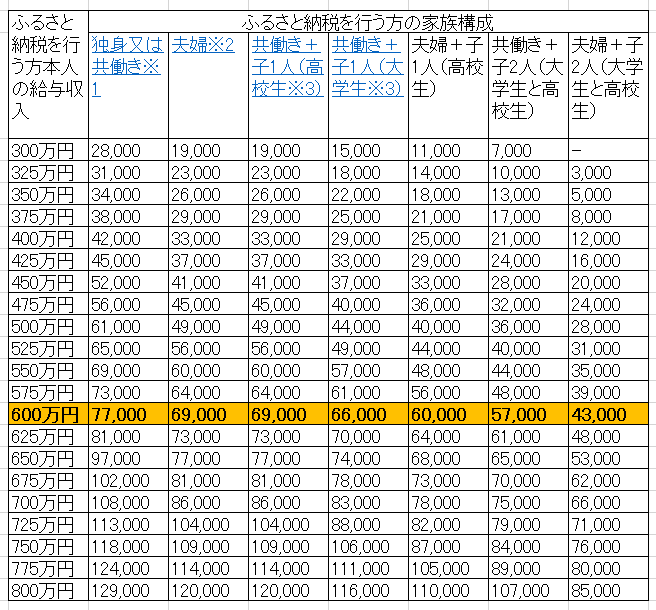

⦿参考:「給与収入者及び自営業(個人事業主等)者の控除限度額」

[給与収入のみの早見表]

[給与収入者の控除限度額早見表]

※1.「共働き」は配偶者の給与収入が201万円超の場合

※2.「夫婦」は、配偶者控除を受けている配偶者の場合

なお、中学生以下の子供は、控除額に影響がないため計算に入れません。

[自営業(個人事業主等)者の控除上限額]

「住民税所得割額」(住民税決定通知書記載)の2割程度です。

※控除上限額の見積もり方には、①前年度確定申告、今年度住民税通知書による控除上限額の計算方法、②事業所得見込みから控除上限額の計算方法、➂住民税の所得割額の2割を控除上限額見込みとする計算方法などがあります。

なお、詳細は、「ふるさと納税額過去最高!住民税や社保等の負担軽減効果大に人気旺盛!」。「ふるさと納税って?節税効果が大きく活用しないと損!おすすめ利用法」をご覧ください!

年金所得者も確定申告不要の「ふるさと納税ワンストップ特例制度」が利用できる!

確定申告不要の「ワンストップ特例制度」は、年末調整等で給与所得に関わる税務を一切会社が代行してくれるサラリーマンが利用できるようにしたものですが、通常確定申告が不要の年金受給者についても利用できる制度となっています。

従って、確定申告の必要がない「公的年金収入が400万円以下で他に所得がない」場合は、ワンストップ特例制度が利用できます!

寄付先の自治体が5か所以内だった場合に、寄付先の自治体から発行される「寄付金税額控除に係る申告特例申請書」とマイナンバー記載書類、本人確認書類などを提出することで利用することができます。なお、ワンストップ特例制度を利用した場合の控除対象は住民税です。

なお、年金収入が400万円を超え他に所得がある場合は確定申告の手続きが必要となります。

ワンストップ特例制度利用ガイド

ふるさと納税先の自治体数が5団体以内である場合に限り、ふるさと納税を行った各自治体に申請することで確定申告が不要になります。

申請は、都度各自治体に特例の適用に関する申請書を提出する必要があります。

なお、ふるさと納税先の自治体数が6団体以上になるとワンストップ特例制度は無効になり、確定申告が必要になります。

従って、別件(医療控除など)で、確定申告を考えている方はこの制度利用はおすすめできません。

また、ワンストップ特例の場合、所得税からの控除は行われず、全額が、翌年度の住民税から控除されます。

最後に

年金受給者の方も、ふるさと納税を利用し節税ができます。

確定申告は、節税のためのツールですが、さしたる申告理由がなければ、ふるさと納税は、年金者の方もワンストップ特例制度が利用できます。

ーーーーーーーーーーーー 完 ーーーーーーーーーーーー

ーいよいよ年末節税対策シーズン入り!ー

ふるさと納税で節税をMaxに!

⇒「ふるさと納税額過去最高!住民税や社保等の負担軽減効果大に人気旺盛!」

下の商品購入で「ふるさと納税」ができます!

|

リンク

|

|

リンク

|

|

リンク

|

|

リンク

|

|

リンク

|

|

リンク

|

|

リンク

|

|

リンク

|

関連記事

- ふるさと納税って?節税効果が大きく活用しないと損!おすすめ利用法

- ふるさと納税額過去最高!住民税や社保等の負担軽減効果大に人気旺盛!

- 屋根外壁塗装リフォームで各種税制優遇措置を受ける要件と手続き

- 確定申告メモ|高い歯の自由診療費も医療費控除の対象!知らないと損

- 確定申告メモ|パート年収103万円以下なら申告で所得税は全額戻せる

- ふるさと納税|給与・年金収入者、自営業者の「控除限度額」早見表

- 年末の株式取引は、損出し・益出しで節税と資産改善を図るビッグチャンス(リニュアル)

- 株式取引等譲渡所得の年末節税対策に欠かせない損出し、益出し手法(リニュアル)

- 年末の節税対策は十分?|年末にできる節税対策と大きい節税効果(リニュアル)