わかり易くふるさと納税の確定申告方法を解説!専門サイト使えばより簡単

ふるさと納税は、節税が簡単にでき、地域振興にも役立つ上に返戻品まで貰えるお得な制度なので、確定申告が煩わしくて使わないのは勿体ないです!ふるなびなどの特定事業者を利用すれば、簡単に申告できるので特定事業者を利用して節税にふるさと納税を大いに活用しましょう!

ふるさと納税は、節税が簡単にでき、地域振興にも役立つ上に返戻品まで貰えるお得な制度なので、確定申告が煩わしくて使わないのは勿体ないです!ふるなびなどの特定事業者を利用すれば、簡単に申告できるので特定事業者を利用して節税にふるさと納税を大いに活用しましょう!

年金所得者もふるさと納税制度は利用できます。また、確定申告不要のワンストップ特例制度も利用できるので、節税と地域貢献に役立ちます。年末は、控除額の枠をチェックし、ふるさと納税を利用すれば、次年度の住民税が軽減され、行政負担の軽減できます。

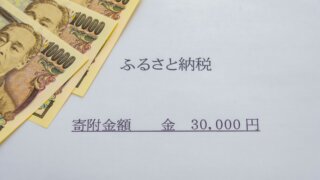

ふるさと納税は地域振興の為の寄付制度で、地域貢献と共に寄付者の税負担軽減に利用できます。上限額以内であれば2千円を超える支払額の全額が還付され、かつ、行政負担費軽減にも繋がります。ふるさと納税を理解し、大いに活用しましょう!

ふるさと納税制度は、寄付を通じて地域振興に貢献でき、寄付金から2千円を差し引いた税額控除(所得税からは10%相当、住民税からは90%相当)が受けられ、かつ、地域の名産品が受け取れる非常にお得な制度です。この為年々利用者が急拡大しています。

ふるさと納税は、節税効果が大きく他の負担軽減にも繋がり、且つ実質2000円で返戻品が貰える為、今年の所得総額が見える年末に「控除限度額」を見据えた利用が活発になります。給与・年金収入者や自営業者が簡単に限度額を把握できる早見表を整理しました

株式取引(譲渡所得)には大きな税負担が伴い、住民税等の負担増にも繋がりかねない。このため、節税対策、特に、年末の運用状況に対応した対策が極めて重要で、含み損や含み益を活用した「損出し」、「益出し」による利益圧縮や持ち株入れ替えが極めて重要です。

節税に最も重要な年末のこの期間は、今年度の所得税、住民税の節税だけでなく来年の住民税の軽減とそれに連動する介護保険料や行政サービス負担の軽減や給付の増大に繋がります。特に、株式等譲渡所得税の節減とふるさと納税活用は見逃せない重要施策です!

6月に届く住民税決定通知書を節減対策に役立てよう!住民税算定所得は、介護保険料、保育料等の算定に影響し、特に住民税は所得にかかわらず一律10%税率のため低所得者には負担が大きい。この為、所得控除と税額控除を大きくする住民税節税対策が重要!

確定申告での課税方式が住民税の算定にも使われます。又、所得税と住民税では、株等の譲渡・配当所得等についての捉え方に若干違いがあるため確定申告時は、住民税への影響を勘案して課税方式を選択する必要があります。

ふるさと納税は、地域への貢献ばかりか確定申告により2千円を超える部分は「所得税の還付」と「次年度住民税の軽減」という形でほぼ全額還元されるお得な制度。その上、住民税を基に算定される国民保険料、介護保険料、保育費、教育費等の軽減も期待できる。